8月31日,中国央行和相关监管机构再次发布了两项重要政策:一是优化住房贷款政策,二是调整首套存量房贷利率。这两项新政策的发布是在近期一系列住房贷款政策改革的背景下进行的。以下几个关键点值得我们特别关注。

首先,新政策的第一个亮点是关于个人房贷首付比例的调整。根据新规定,首套房贷的最低首付比例将降至20%,三套房贷的最低首付比例为30%。值得一提的是,这一调整不再区分限购城市与非限购城市,这意味着一线和强二线城市,尤其是那些仍在实施购房限制的城市,也可以享受这一政策优惠。

其次,新政策还进一步降低了二套房贷的利率。在2019年贷款市场报价利率(LPR)改革后,二套房贷的利率至少需要在5年期LPR的基础上上浮60个基点。新政策将这一上浮幅度降低到了20个基点,显著减轻了购房者的负担。

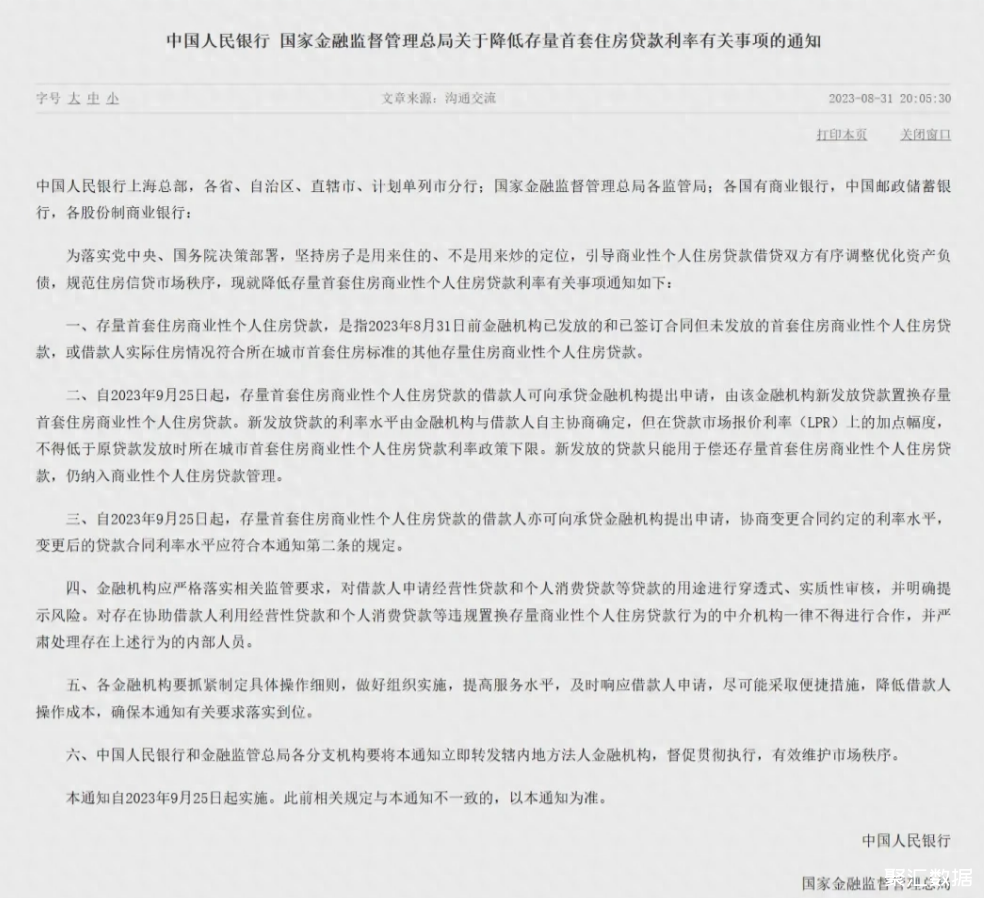

最后,也是最重要的一点,新政策对存量首套房贷利率进行了下调。这一改革已经酝酿了一段时间,从最初的鼓励和指导,终于演变为了具体的执行措施。目前,这一调整仅适用于首套房贷,而二套或三套房贷则不在此次调整范围内。

关于利率下调的具体标准,政策解释为:新发放的贷款利率将由双方协商确定,但加点幅度不得低于原贷款发放时所在城市的首套房贷利率政策下限。这意味着,尽管新的贷款利率会比过去几年的利率更低,但下调的幅度不能低于当年贷款时的特定标准。

这一系列政策改革产生的影响是多方面的。首先,新政策可能使得原本处于高利率环境下的房贷利率下降10到60个基点,换算成利率优惠则在3%到12%之间。其次,当前的首套房贷认定标准与当年申请房贷时的标准可能存在差异,这一点在政策文件中并没有明确。因此,是否可以按照新的首套房贷标准来调整旧贷款的利率,还需要进一步的解释和澄清。

总体来说,通过近期一系列的政策调整,包括“认房不认贷”、首付比例和二套房贷利率的下调,以及存量房贷利率的下调,我国的个人房贷政策已经达到了历史上最宽松的程度。这无疑将对房地产市场产生深远的影响,也可能为市场带来新的机会和挑战。